编者按:董责险自20世纪30年代于美国产生以来在欧美发达国家得到了快速发展。随着投资者民事诉讼制度的逐步建立以及维权意识的不断普及,董责险制度也被引入我国资本市场,并受到市场参与各方的广泛关注。近期,瑞幸咖啡自曝伪造22亿元人民币交易一事持续发酵,其投保的董责险也随之引发了社会各界的讨论。

作者:陈秋平1 陈丽芳2 翁若宇3

1 厦门国家会计学院 讲师; 2 厦门国家会计学院“一带一路”财经发展研究中心 讲师; 3厦门国家会计学院 “一带一路”财经发展研究中心 讲师

一、什么是董责险?

董事高管责任保险(Directors’ and Officers’ Liability Insurance,简称董责险)是指由公司或者公司与董事、高级管理人员共同出资购买,对被保险董事及高级管理人员在履行公司管理职责过程中,因被指控工作疏忽或行为不当(其中不包括恶意、违背忠诚义务、信息披露中故意的虚假或误导性陈述、违反法律的行为)而被追究其个人赔偿责任时,由保险人负责赔偿该董事或高级管理人员进行责任抗辩所支出的有关法律费用并代为偿付其应当承担的民事赔偿责任的保险(许荣&王杰,2012)。

作为一种职业责任保险,董责险自20世纪30年代在美国产生以来就受到各国的广泛关注,美国、英国、加拿大等欧美发达国家的公司大部分都进行了投保(Lin et al., 2013),据统计,欧美上市公司董责险投保率达90%以上。与之相比,董责险在我国起步相对较晚,是伴随着投资者民事诉讼制度而共同发展起来的。2002年,最高人民法院发布《最高人民法院关于受理证券市场因虚假陈述引发的民事侵权纠纷案件有关问题的通知》,并规定虚假陈述民事赔偿案件是指证券市场上证券信息披露义务人违反《中华人民共和国证券法》规定的信息披露义务,在提交或公布的信息披露文件中作出违背事实真相的陈述或记载,侵犯了投资者合法权益而发生的民事侵权索赔案件。该《通知》打破了证券民事责任在当时中国证券法中的缺位局面,是保护证券投资者的权益、完善证券民事诉讼机制的重要举措(陈朝阳,2003)。

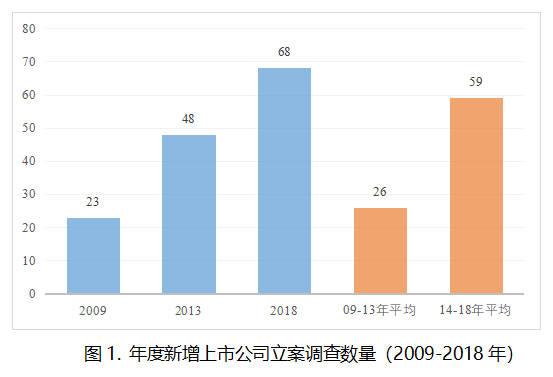

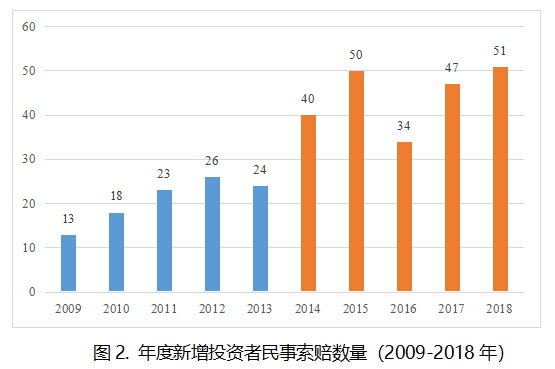

随着维权意识的不断普及,投资者的维权参与度持续提升。2019年,证券时报和平安产险联合推出《A股上市公司风险白皮书(2019)》,通过对近十年市场中的风险敞口和相关数据进行统计以分析上市公司及其董事高管的证券风险。该报告指出,随着投资者保护的全面践行,A股市场针对上市公司的强监管和民事维权持续增长,09-18年新增立案调查数量为424件,其中,14-18年上市公司被调查比例达到8%,新增调查数量同比增长1.3倍。09-18年新增民事索赔数量为326件,其中,14-18年上市公司被索赔比例达到6%,新增维权案件调查数量同比增长1.1倍。09-18年,A股市场上市公司遭受股民索赔的累计金额达55.4亿元,涉及近10%的上市公司及逾7万名股民,其中近五年的索赔金额占比接近80%,其中,14-18年的平均个案索赔金额高达3119万元。

2019年12月28日,全国人大常委会审议通过了修订后的新证券法,本次修订进一步加强了对投资者的保护制度,增加了系列民事损害赔偿的诉讼的措施。在新政策环境下,投资者有更多的方式行使权力和更多的渠道进行诉讼维权,这对于上市公司及其董事高管的经营和企业风险管理提出了更高的要求。因此,有必要为董事和高管投保董责险,降低其履责可能引致的风险及损失。

事实上,早在2002年,为推动上市公司建立和完善现代企业制度,规范上市公司运作,中国证监会发布了《上市公司治理准则》,阐明了投资者权利保护的实现方式以及高管所应当遵循的基本的行为准则和职业道德等内容。特别地,《准则》第三十九条指出,经股东大会批准,上市公司可以为董事购买责任保险,但董事因违反法律法规和公司章程规定而导致的责任除外。同年,中国平安为A股上市公司出具了首张保单,随后,中国人保、华泰财险等保险公司也陆续推出董责险保单。但整体来看,我国企业的投保率比较低,不足10%(袁蓉丽等,2018)。直到2019年,科创板的股价波动风险及其高管的履职风险又将该险种带进公众视野。据上海证券报的报道,相较于主板市场的低投保率,科创板的投保率超过50%。

二、董责险的效应

关于董责险的效应存在两种截然相反的观点:一种观点认为董责险能够减轻或化解董事及高管的履职风险,减少董事及高管由于疏忽或不当行为造成错误的后顾之忧,有助于吸引和保留优秀的经营人才,并鼓励董事和高管积极进取(Core, 1997);另一种观点认为,董责险存在逆向选择与道德风险的问题,通过分散和转移董事和高管的法律风险弱化了企业的惩戒机制,减弱了董事和高管在履职过程中的责任意识,进而可能诱发其机会主义行为和道德风险(Lin et al., 2013)。

01董责险的正面效应

从激励效应来看,一方面,董责险可视为管理层薪酬刺激的补充方案,能够通过弥补管理层薪酬刺激的不足而吸引和保留优秀的经营人才,降低管理层与股东之间的代理问题(Aguir et al., 2014);另一方面,通过为董事和公司高管的履职责任提供保险,董责险减少了董事和高管由于疏忽或不当行为造成错误的后顾之忧,能够减轻或化解董事及高管的履职风险(胡国柳&康岚)。从监督效应来看,董责险通过引入保险公司作为外部利益相关者对企业及其管理层持续进行独立监督(Chalmers et al., 2002)。此外,保险公司也可以通过保险条款的设计(如保险费率和保险理赔金额的厘定等)在一定程度上约束董事和高管的行为(Core, 1997)。

02董责险的负面效应

从管理层自利的角度来看,由于保险公司能够对董事和高管履职过程中的错误行为造成的损失作出赔偿,在一定程度上降低了管理层自利行为的成本,进而加剧了董事和高管的道德风险问题和机会主义行为(Lin et al., 2013)。因此,董责险和公司治理机制之间存在恶性循环,具体地,公司购买董责险的初衷是为董事和高管承担的法律责任风险提供保障,缓解股东利益的冲突,而投保董责险又会进一步诱发董事和高管的道德风险(许荣&王杰,2012)。

值得注意的是,证监会2018年发布的修订后《上市公司治理准则》中第二十四条规定:经股东大会批准,上市公司可以为董事购买责任保险。责任保险范围由合同约定,但董事因违反法律法规和公司章程规定而导致的责任除外。因此,董责险并不是上市公司的“保护伞”。(完)

参考资料:

[1] Aguir I , Burns N , Mansi S A , et al. Liability protection, director compensation, and incentives[J]. Journal of Financial Intermediation, 2014, 23(4):570-589.

[2] Chalmers J. M. R., Dann L. Y., Harford J. Managerial Opportunism? Evidence from Directors’ and Officers’ Insurance Purchases[J]. The Journal of Finance, 2002, 57(2):609-636.

[3] Core J. E. On the Corporate Demand for Directors' and Officers' Insurance[J]. Journal of Risk & Insurance, 1997, 64(1):63-63.

[4] Lin C., Officer M., Wang R., et al. Directors' and officers' liability insurance and loan spreads[J]. journal of financial economics, 2013, 110(1):37-60.

[5] 陈朝阳. 证券民事诉讼机制的完善——兼评最高人民法院《关于受理证券市场因虚假陈述引发的民事侵权纠纷案件有关问题的通知》[J]. 华东政法大学学报, 2003(1):84-92.

[6] 胡国柳, 康岚. 董事高管责任保险需求动因及效应研究述评与展望[J]. 外国经济与管理, 2014(03):11-20.

[7] 许荣,王杰.董事责任保险与公司治理机制的互动影响研究——来自中国A股上市公司的证据[J].保险研究,2012(03):70-80.

[8] 袁蓉丽,文雯,谢志华. 董事高管责任保险和财务报表重述[J]. 会计研究, 2018, No.367(05):23-29.

[9] 证券时报社,平安产险.《A股上市公司风险白皮书(2019)》.